Et dødsbo kan behandles på forskellige måder. Det afhænger af afdødes formue, arvingernes enighed, og hvordan boet behandles.

Herunder kan du læse om de forskellige former for dødsboskifte.

Privat skifte

Langt de fleste dødsboer skiftes privat. Det betyder, at arvingerne i enighed står for at få boet afviklet og opgjort. Hvis afdøde kun havde en mindre lejebolig, indbo og kontant indestående i banken, så kan mange selv stå for de opgaver, men hvis det er bare lidt mere komplekst, kan det være en god idé at få hjælp fra en advokat til dødsboet.

Omkostningerne til advokat vil blive betalt af boets midler, dvs. før der beregnes boafgift og ikke direkte af arvingerne.

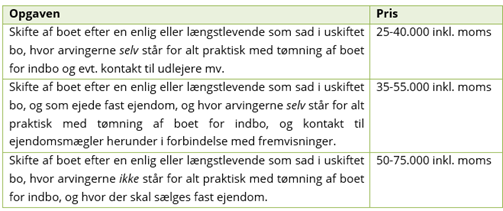

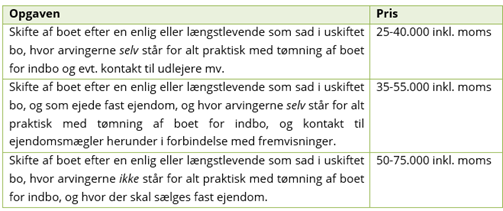

Det er vores erfaring, at mange ikke tør kontakte en advokat til et privat skifte, fordi de tror, det koster mange hundrede tusind kroner. Det behøver det ikke gøre! Vores vejledende priser er følgende:

Hvis boet er skattepligtigt, dvs. hvis formuen er over 3.160.900 kr. (2023) / 3.070.100 kr. (2022) for enlige og 6.321.800 (2023) / 6.140.200 (2022) for par, skal ovenstående priser tillægges mindst 12.500 kr. samt udgift til opgørelse af boskatten hos revisor.

Hvis arvingerne er uenige, eller der opstår tvister, så kan prisen blive højere.

Skifte af dødsbo ved bobestyrer

Dødsboet er et bobestyrerbo, hvis arvingerne ikke kan blive enige, hvis afdøde var insolvent, eller hvis afdøde har truffet bestemmelse i sit testamente om, at boet skal være bobestyrerbo.

Afviklingen af dødsboet vil derfor enten være en bobestyrer valgt af afdøde eller evt. af arvingerne – eller udpeget af skifteretten. En sådan bobestyrer vil altid være en advokat.

Det er de samme opgaver, der skal laves som i et privat skiftet bo, men der vil være forskelle. Blandt andet kan bobestyrer træffe bestemmelse om boets afvikling, og arvingerne kan klage til skifteretten over boets afvikling. Derudover skal der betales en kautionsforsikring af boets midler.

Det er ikke muligt at give et mere konkret overslag over priser på bobestyrerboer - der er det nødvendigt at kontakte os for mere konkrete prisoplysninger.

Bo- og ægtefælleudlæg

Hvis afdødes formue var meget lille, så er der mulighed for, at længstlevende kan overtage boet uden et egentligt skifte. Det samme gælder for enlige med meget lille formue, så kan den, der har betalt begravelsen få boet udlagt. I disse sager kan det meget sjældent betale sig at bruge advokat, da man ofte selv vil komme til at betale advokaten.

Uskiftet bo

Hvis man har mistet sin ægtefælle, og man havde børn sammen – eller afdødes børn vil give samtykke til uskiftet bo – så er der mulighed for at sidde i uskiftet bo. Det betyder, at man ikke med det samme skal betale arven til børnene. Det skal man først den dag, man vælger at skifte – eller den dag, man selv er død.

Der skal ikke laves almindelig åbningsstatus og boopgørelse. Men der skal laves en formueopgørelse til skifteretten, som opgør, hvad afdøde ejede og skyldte, så skifteretten kan se, om det kan tillades at sidde i uskiftet bo – og så skifteretten, når længstlevende dør, kan se, hvad der var, da førstafdøde døde.

Vi kan hjælpe med at lave formueopgørelsen – og rådgive om uskiftet bo er det rigtige valg, eller om det f.eks. af skattemæssige årsager eller pga. formues størrelse bedst kan betales sig at få skiftet med børnene.

Vejledende udgift til vores arbejde i forbindelse med denne rådgivning og udarbejdelse af formueopgørelse er 10-15.000 kr., afhængig af formues størrelse.

Skatter og afgifter indgår også, når man skal behandle et dødsbo.

Retsafgift

Der skal betales en retsafgift på 1.500 kr., uanset om boet skiftes privat eller af en bobestyrer.

Overstiger arvebeholdningen 1,5 mio. kr., skal der yderligere betales en afgift på 9.000 kr., således at den samlede retsafgift udgør 10.500 kr.

Boafgift

Som udgangspunkt skal der altid betales boafgift (før: arveafgift). Ægtefæller skal dog ikke betale afgift. De fleste velgørende foreninger skal heller ikke.

Inden afgift beregnes, er der et bundfradrag, som der ikke betales afgift af. Det er 321.700 kr. (2023) og reguleres årligt. Dvs. hvis der er en samlet formue efter fradrag af begravelsesomkostninger og udgifter til boets behandling på fx 400.000 kr., skal der betales afgift af 78.300 kr.

Børn, børnebørn, forældre, oldebørn, stedbørn og adoptivbørn betaler 15 % i afgift. Andre betaler 15 + 25 % i tillægsboafgift. Se mere om boafgift på skat.dk.

Skat

Boet er skattepligtigt, hvis formuen er over 3.160.900 kr. (2023) / 3.070.100 kr. (2022) for enlige og 6.321.800 (2023) / 6.140.200 (2022) for par.

Den dato, hvor formuen beregnes, er den dato som hedder skæringsdagen. Det er den dag, hvor endelig boopgørelse laves.

At boet er skattepligtigt betyder, at der skal beregnes skat af boets indtægt i tiden fra dødsfaldet til skæringsdagen. Boskatten er "flad” på 50 %. Det betyder, at der kan være skattemæssige fordele for arvingerne i, at der skal betales boskat. Men det er kompliceret og forskelligt fra sag til sag, hvordan tingene bedst tilrettelægges, herunder om man skal overveje generationsskifte i levende live, eller om man f.eks. skal skifte et uskiftet bo.

Det kræver individuel rådgivning – og vi vil ofte inddrage revisor i denne proces, hvilket også er årsagen til, at skattepligtige boer bliver dyrere at behandle end ikke-skattepligtige boer.

_________

Advokatkompagniet

info@advokatkompagniet.dk

+45 86 12 44 00